时间: 2024-12-12 23:07:44 | 作者: 生鲜果蔬货架

最近最悲催的白酒股,非泸州老窖莫属。先是618“黄茅QY”,茅台价盘不稳,连累泸州老窖。再接着股东大会上,林峰的一句“经销商库存不太健康”,吓得股价一泻千里。

然后,泸州老窖恶意积压库存的故事满天飞:泸州老窖为了股权激励,大量从银行借贷,贷给渠道商,让渠道商拼命拿货,美化泸州老窖的业绩……泸州老窖渠道上压了2年的货,死定了。在加上商超渠道存在大量2021、2022的货,结论似乎得到了完美闭环验证。

(1)竞争性压货:出于竞争的目的向渠道压货,把渠道的资金锁死,免得渠道商倒向其他厂家。也就是把渠道商绑架在自己的船上。这种压货只是出于竞争目的,能够绑定渠道商即可。对于白酒,一般是旺季1个月的货,淡季2个月的货

(2)美化财务压货:为了美化财报,明知道渠道已经堰塞湖的情况下,通过特殊手段压货。压货量一般已经远超1年

竞争性压货,是属于商业上的需要,其初衷是为了挤压竞争对手。虽然有时候这种压货也会导致价盘不稳,甚至不排除。但也是没有很好的方法的事情。这是典型的囚徒困境,你不压别人压,那你的市场就会被别人挤掉。

而美化财务压货(后续我们把这种叫恶意压货),这种压货的目的就很不纯粹,往往是为了某些特殊私利,而且结局也绝大多数都是100%

投资消费股的投资者,往往会观察应收这个指标(包括应收账款、票据,应收款融资等),观察企业是否压渠道库存。但这个指标反而经常失灵。例如,你如果用这个指标,分析2020、2021年奶粉各个企业,你会发现各个企业应收非常低,好的例如飞鹤这种,应收/营收才1.5%,即使是差的象澳优这些,也只有6%,也就是应收账款占1个月的营收都不到。整个行业给人感觉动销非常非常很健康的样子。结果等到2021年年中开始,一大堆奶粉企业高管开始委婉地告诉你,渠道库存太高了,咱要去库存,股价开始哗哗下跌。到了2023年,新生婴儿数量下跌太快。很多奶粉企业的价盘就崩了。市值跌去了9成。

(1)出厂价、批发价、零售价,3个价格拉得很大,同时不断提价。3个价格带拉开,渠道商才有利润,只有少数的利润空间,渠道商怎会是搭上身家性命帮你囤货。不断提价,让渠道商觉得,货虽然还没卖出去,但存货已经升值了,自己已经赚了。东阿阿胶当年这一点很明显

(3)飞速增加的渠道商数量。优质的经销商是稀缺资源,不但要有钱,更重要是有资源。如果厂家扩展时候降低经销商的门槛大幅扩张,经销商一旦玩不转就会把货甩掉,价盘崩溃。当年的奶粉就是这样子大幅扩张,最后在线下关店潮关门中导致价盘崩了

(4)乐观的预期。对经销商来说,现金就是血液,囤货是很危险的。在预期很好的时候,经销商觉得,存货是硬通货,万一出资金紧张,平价把货甩掉也可以轻易找到买家接盘。经销商就敢囤货。但如果经销商对未来前景不明朗,他们会紧紧抱着现金,不敢轻举妄动的。

但回过头看泸州老窖,大家都知道,1573系列,出厂价、批发价常年倒挂,批发和零售之间的差价也非常小,渠道商本身就是无利可图,唯一指望是年底销售返利。但仅凭这么一点返利,难道能够让渠道商心死心塌地支撑你?而且年底销售返利还跟“开瓶率”挂钩!至于象媒体说的那样压货2年的话,开瓶就没戏了,连年底返利都没了。

如果你是渠道商,你会怎么选?渠道商的钱不是大风刮过来的,他们的资金成本非常高。要压我2、3个月我还能忍一忍,压我1、2年,我傻啊,我赶紧跑。

至于新品推出,1573更保守了,茅台还搞了个1935,五粮液还有1618。1573啥新毛都没有。

第三,渠道商的数量,这点挺可悲的,2020年开始泸州老窖经销商数量开始下降了,国内经销商数量增幅分别是:-11.12%、-12.9%、-4.49%、0.41%。显示泸州老窖对经销商的准入门槛是卡得很严的。

最后一点。渠道对白酒乐观吗?明显不乐观。从YQ开始,虽然头部白酒企业一直增长,但白酒经销商的心态一直很谨慎,毕竟餐饮业是受冲击最严重的行业之一。除了2023年上半年,这几年经销商一直都是刀锋上过日子,从来没乐观过。前几天看渠道交流报告,某大商说,自从2020以后,“以销定采”慢慢成为行业常态。意思就是说,以前大家压压货还觉得没啥,YQ后大家越来越谨慎了,从而“以销定采”慢慢形成新的行业常态。

其实一直研读渠道调查报告的投资者都知道,当前厂家和渠道最关心的共同事情是能不能维持住量价盘,量价崩了,那谁都受不了。这个时点还有厂家在研究怎么压货?说这话绝对没跟踪渠道的。

从恶意压货的3大特征看,泸州老窖都没有恶意压货的迹象。但网友们还是不依不饶,找到了大量的证据。我们一起看看这些证据

市场的一种观点:泸州老窖大存大贷,向银行大额借钱,把钱借给经销商,让经销商买自己的货,虚构业绩。甚至还扒出了泸州老窖旗下的龙马兴达公司,他们推出了酒商贷等。整个证据链条完美无缺

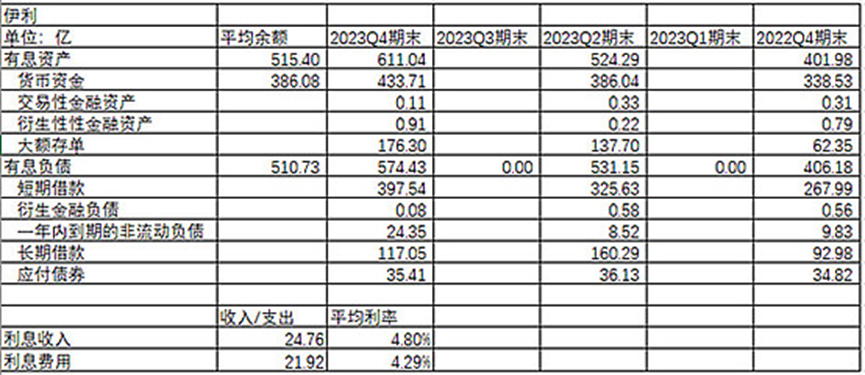

伊利也是大存大贷,伊利也把钱借给上下游(产业链金融)。所以,如果要研究大存大贷和产业链金融两者是咋回事,可以从先伊利身上学习:

从表上能够准确的看出,2023年伊利利息收入24.76亿(要注意,合并利润表上有两个“利息收入”的科目,投资者要搞清楚,哪个是存款的利息收入,哪个是产业链金融的利息收入)。有息资产几乎全部都是存在银行的货币资金或大额存单,也就是说,伊利的存银行的利率是4.8%。而伊利从银行等各个渠道借钱,利率才4.29%。妥妥的薅了好多羊毛。

有人会问,银行傻啊,4.29%贷给伊利,又4.8%从伊利借钱。如果是同一家银行,那银行的确是傻。但这里是不同的银行。伊利通过自身强大的信用,从4大行等获得较低利率的贷款,转手把钱存到利率较高的本地小银行。那4大行等为啥不直接走“同业贷款”的方式借给小银行呢?本质上,伊利是利用自己的信用,为这笔“同业贷款”增信。至于内蒙古的本地小银行为何需要以偏高的利率获取存款,这个就不展开了,免得XX。

从科目上看,伊利的产业链金融,在报表上,无论是资产负债表中“”等4个科目,还是合并利润表中的“利息收入”科目,都有完全独立的科目:

这些科目,跟上面“大存大贷”没有一点重合。(1)科目上,完全独立,没有一点重合。(2)资金上,产业链金融的资金,也是伊利自己的,不是从银行借的。伊利从银行借的钱,几乎原封不动的存回银行了。

2023年,伊利通过产业链金融,赚了4.213以利息收入,平局占用了伊利53.08亿,利率7.94%,然后加上其他手续费之类的,我估计整个收益率不小于10%。妥妥的从上下游身上赚了一笔

大家也许觉得,自己借钱给供应商、渠道商,有点“虚构业绩”的味道,是很不齿的事情。事实上,这是国家全力支持的。早在2016年,银监会就出台各项政策,支持“一头在外”的产业链金融。就是要让伊利这种头雁,利用其对产业链的掌握,向产业上下游输血,激活整个产业链。

4.39%的利率从银行借钱,3.31%的存款利率存回去。泸州老窖亏了。关于大存大贷的目的,管理层的回答一直很虚。我觉得目的是作为国企,要搞好当地的政商关系、银行关系。银行有服务实体的放贷压力,本地银行可能缺存款

无论资产负债表,还是利润表,没有一点科目跟产业链金融有关系的迹象。如果股份公司要借钱给渠道商,又要逃避每个季度的审计的话,唯一的操控方法是:渠道商每个季度都向外借一笔“过桥贷”,暂时把钱还给泸州老窖。泸州老窖把这笔钱记在“货币资金”这个科目上。审计完后,泸州老窖又把钱借给渠道商。而且整一个完整的过程中,泸州老窖不允许收利息。问题是,“过桥费”很贵的,1年4次,渠道商支付得起吗?

所以,在股份公司层面上,泸州老窖是没有参与任何产业链金融的活动。泸州老窖上市公司层面,也多次回复投资者,他们没任何为供应商提供的贷款。

现在我们回到集团公司的层面。集团公司下面有个龙马兴达公司,大量媒体说这个就是泸州老窖借钱压货的“马甲”。但事实如此吗?龙马兴达不是什么大公司或者上市公司,我们只能零星的收集到它的资料:

(1)2021年末,贷款余额42亿,贷款损失准备2.4亿,不良率3.92%,营收4.06亿,净利润1.44亿,年报还披露贷款平均利率12%。

(4)网上诉讼的信息。跟成都佳兆业、深圳佳兆业,有价值1.3亿房产贷款的诉讼纠纷。有泸县城北工业园某酱香酒企抵押物375吨63.1度原酒、价值240万贷款的诉讼纠纷(折合6400元/吨,是非常低端的酒)

(2)龙马兴达的业务很杂,除了酒业,还有房地产等。即使在酒的领域,也不是只专注泸州老窖的产业链,跟各种各样的酒企都有打交道。反正能赚钱就行。

(3)这个公司利率要求很高,12%年利率。这种借款,一般都是用于短期的周转性借款。如果渠道商借它的钱囤酒,估计撑不住2年就破产了。

媒体YY这样一个小体量且业务极其多元化的小贷公司,竟然撑起整个泸州老窖 渠道链大规模囤货,未免脑洞开太大了。

至于泸州老窖集团还有没有类似的其他公司,我查了一圈,做的就只有龙马这一个,另外还有一个是做保理业务的,一点数据都没有,估计业务量比龙马兴达小太多,所以没有信息。

我相信龙马兴达也肯定有泸州老窖渠道商的贷款,但龙马兴达这些贷款,我认为也是跟伊利一样的。都是短期周转性的,以盈利为目的的贷款。也是国家支持的“一头在外”模式。而且这种产业链金融模式,不是泸州老窖、伊利独有,其他白酒也有,其他消费品也有,其他行业也有。只是一种很普通的商业行为。

我们再把问题想简单点。从银行借钱,借给供应商,然后供应商过来买货,钱又回到泸州老窖的账上……这个链条搞这么复杂?不是典型的脱裤子放屁?直接放应收不就可以了。五粮液280亿的应收款项融资,有人介意吗?(五粮液也是我的持仓,不是黑五粮液)2024年Q1,五粮液应收/营收约34%,而泸州老窖18%,泸州老窖的应收还有上涨空间。如果要压货,首先是压应收啊。谁会冒着身败名裂甚至锒铛入狱的风险,把简单问题弄这么复杂。又有哪个渠道商愿意在没有利润的情况下,摊上身家性命,借着高利贷,支持泸州老窖的压货行为。

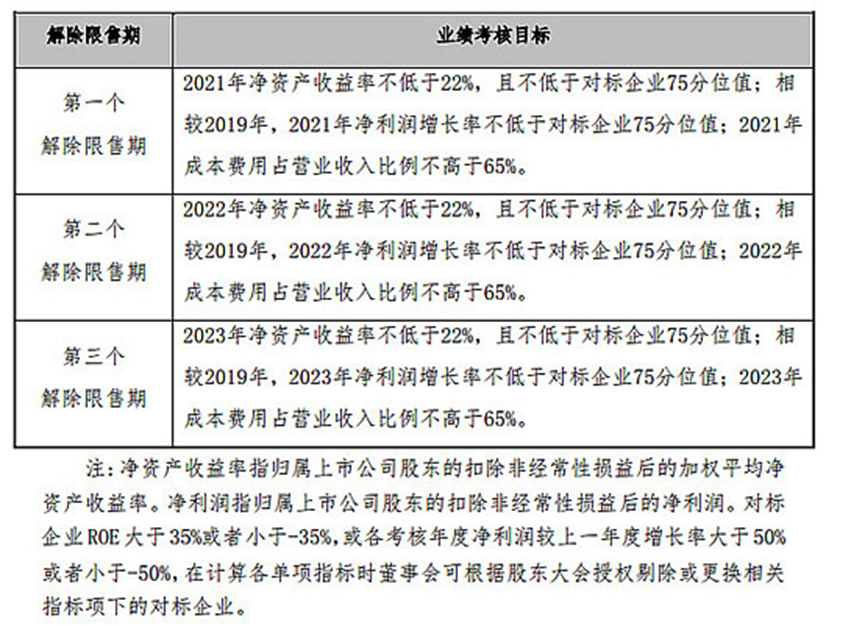

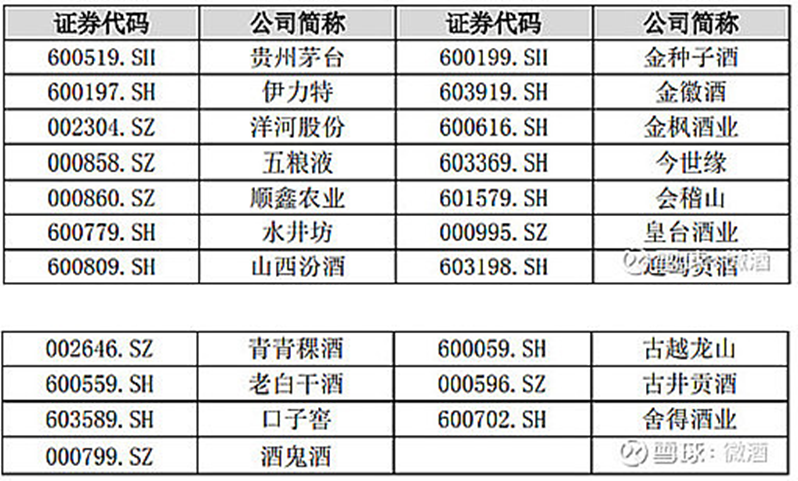

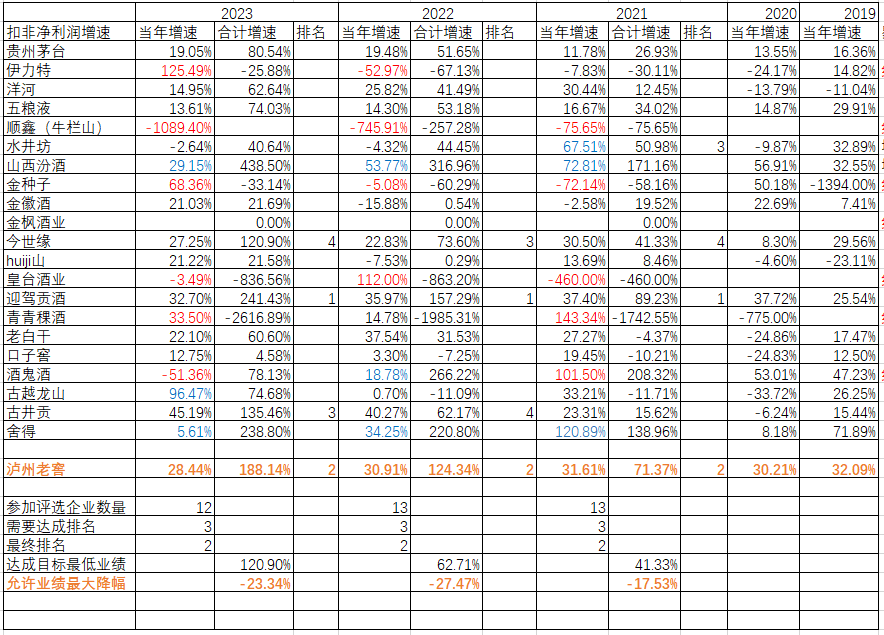

也就是说泸州老窖的业绩增速,相比2019年,只需要在这些企业,剔除一些经营异常、或则奇葩快的企业后,进前1/4就没问题。乍一看进1/4比较挑战,但事实上这个指标事实上比较容易:

(1)附注条件中规定,ROE高于35%的剔除(意思是茅台也只有33%,你竟然35%,肯定有问题),山西汾酒就直接出局了

(注:依据配股书名数,对比区域,红色表示业绩太低被剔除,蓝色表示业绩太好被剔除)

这些年,泸州老窖都极其轻松的达标了。例如,2022年的业绩,泸州老窖扣非净利润增速,相比2019年,增幅123.34%,相比排名第四古井贡的62.17%,还有27.47%的余量。也就是说,假设在一个平行宇宙中,2022年泸州老窖业绩,跟本宇宙相比不幸暴雷,跌幅接近27.47%,管理层仍然可以挺直胸膛说,本年度业绩,相比2019年,增幅达成63%,高于第四名的古井贡,排名第三,进入配股要求的75分位条件,管理层可以获得配股。

这个配股,规则是泸州老窖管理层自己定的,规则的高低,是他们自己说了算。75分也可以,65分大家也没话说。管理层早就研究清楚,怎么可以完全没有压力获得配股。有人会这么傻,非要把标准定得很高,然后为了达到标准,又去冒着身败名裂的风险,业绩造假?有人会这么傻吗

最后再算一下经济账。2020年底之前,泸州老窖董事长刘淼手上有19.22万股泸州老窖。配股方案中,他可以以92.71的价格获得9.59万股。如果业绩造假获得配股:

(1)泸州老窖的股价大概率会跌破92.71元,也就是说刘淼配了一堆“负资产”

(2)刘淼不但新配的股票了“负资产”,他配股之前,原来资金手上的19.22万的老股票,也大幅度缩水

任期内,刘淼不可能减持股票。如果长达3年业绩造假,也必然会在他任期之内暴雷。最终自己的财富大规模缩水。

证据3:在各种渠道上,看到了大量泸州老窖2、3年的酒,所以泸州老窖压了2、3年的货

这些老货我也看见。不但在商超、烟酒店看见了,而且我还是在京东泸州老窖官方自营旗舰店看到的。跟客服确认过,该旗舰店是直属泸州老窖股份有限公司的。也就是,泸州老窖压货压疯了,不但压渠道商,连自己人都压!!!这可能吗?

其实线)推行开瓶红包的时候,渠道货物调换调整。(2)泸州老窖自己存了1年以上的国窖库存。

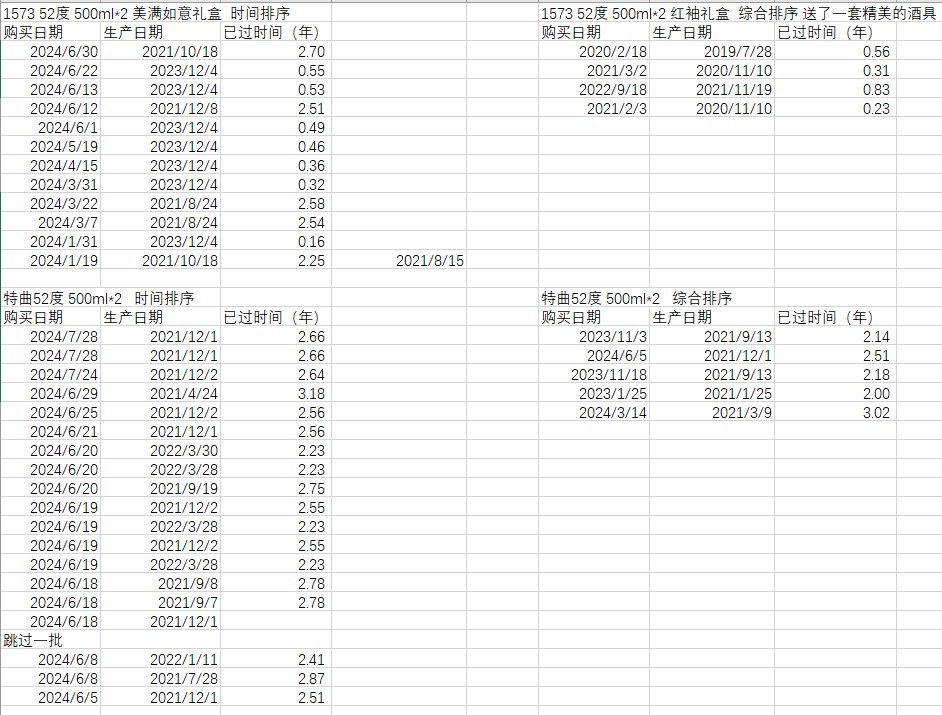

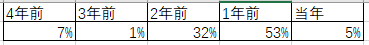

下面是从该旗舰店客户评论中,部分客户有晒图,有的晒图会带上生产日期,从而获取的数据

可以看出,1573单件的很奇怪,要么是最新的半年内的,要么是2021年的,没有中间状态。1573整箱6瓶的,还有特曲,清一色2021年或2022年初的。难道泸州老窖压货真的压到自己家里面去了。

其实,这些货,是从烟酒店渠道转回来的。酒商有几种渠道,线上渠道、商超渠道、烟酒店渠道。不同渠道,货源、优惠、定价都是不一样的。2022年,为了监控渠道同时为了促销,泸州老窖向烟酒店渠道开始推开瓶扫红包。那新货肯定比老货好卖,所以烟酒店渠道的大量存货退回厂家,置换成新货。而泸州老窖的商超渠道、线上渠道,无论新久,都是没有扫码红包的。所以厂家就把这些货就转向商超、线上。所以大家可以在这些渠道看到大量老货,造成库存严重挤压的假象

这也刚好印证了,为什么自营店的1573,生产日期要么是2021年,要么是2023年12月,没有中间的2022、2023年(前11个月)。

京东的各个厂家的自营店,基本都是厂家自己经营的,都很好的反应了厂家自身库存的情况

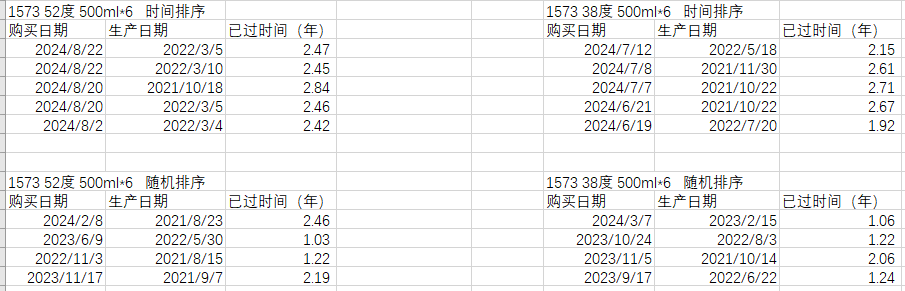

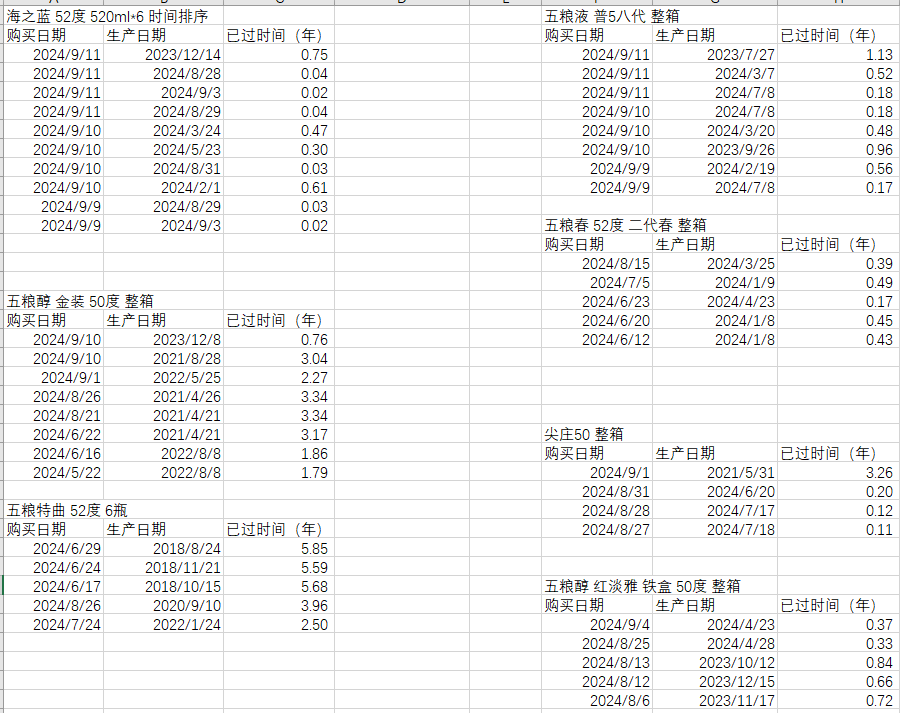

2024年洋河中报显示,其白酒库存24637吨,对应2023年销量16.6万吨,大概是2个月的存货量。在京东自营店里面,洋河酒品的日期非常新。特别是海之蓝,2024年9月8日~10日这段时间发的货,竟然是2024年8月31日~2024年9月3日生产。也就是说,货都还没来得及入库房,就直接发给消费者了。

对于五粮液,2024年中报显示,高端的五粮液酒库存3153吨,也就是大概一个月的存货量。其京东自营店里面,五粮液酒日期也非常新。而五粮液的普通酒,库存37589吨,对应其一年12万的销量,也就是0.3年的存货。京东自营上,五粮液普通酒一般都是比较畅顺的。但有些金装五粮醇、特曲之类的中低端,日期“惨不忍睹”,都是陈年老货。当然,消费者收到这些老货,都很开心,特别是有一批2018年的货,消费者直接叫爽。这也是白酒特有的魅力

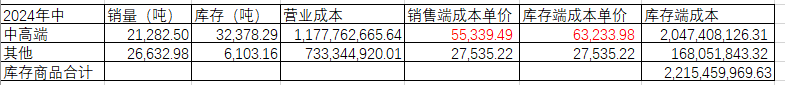

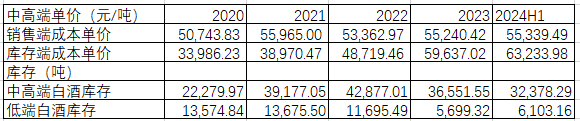

回到泸州老窖,2024年中,泸州老窖中高端白酒(150元)32378吨,对应大约10个月的库存。泸州老窖没有单独披露中端和高端的库存,但通过京东查询,发现中端头曲这种货非常新,平均0.53年。那也就是说次高端、高端的特曲、1573,库存时间更长,至少1年。

通过财报测算测算,也印证了上面的观察:2024年中报库存里面,中高端白酒的存货成本单价,高于销售端的单价,说明中高端的存货中,高端的比例更高。也支撑了泸州老窖中,1573等酒自身的库存1年以上的说法。

(注:我们假设低端白酒,销售端和库存端的成本单价一样。由于低端白酒库存量太小,即使有误差也影响不大)

所以,有的投资者说他在市面上看到的洋河日期比1573/特曲新,就认为洋河渠道库存小,这是不准确的。因为大量的渠道调研报告,两者都是半斤八两,甚至洋河还稍微差一点。国窖/特曲等,厂家最新的发货,也是1年多以前的。这些货再在各级经销商里面存4、5个月。然后到了烟酒店,烟酒店的货就很显老。而且泸州老窖中间还要推进扫码开瓶,把渠道的货要调整一遍。最后烟酒店还很喜欢回收,从其他渠道(包括个人)回收国窖等。所以烟酒店的货,时间很参差不齐。我观察多个烟酒店,1573基本是:1年期左右的占一半,另外夹杂着大量各种其他年份的,也占一半。剔除掉一些特殊的情况(例如从个人渠道回收的),平均下来估计1年半的样子,跟前面的分析数据上对得上。

但是要注意的是,厂家自己的库存是无所谓的,跟压渠道库存没有一点关系,也没产生任何营收和利润。甚至厂家自己的库存越多越好。

最后一个疑点:为什么泸州老窖明知道自己1573存货已经超过1年,还要这么急着把基酒勾兑装箱做成“成品”。理论上在陶坛里面继续存着这些基酒,对酒质更好。

一方吗,库存中,中高端白酒的占比越来越高,中高端:低端从2020年大约1.6:1增长到2024H1的大概5:1。另外一方面,中高端白酒的库存端单价,快速走高,显示中高端白酒库存中,高端占比越来越高。

这点我一直没想明白。唯一能勉强说得通的是:国窖要跟五粮液PK,但品牌力弱于五粮液,所以在生产日期上增加点“年代感”。也许,一瓶2021年的国窖、一瓶2024年的五粮液酒,同时放在消费者面前的时候,消费者可能更青睐2021年的国窖。但这个解释我觉得只能算是勉强接受,以后慢慢思考吧

证据4:从历史看,泸州老窖和五粮液增速一直差不多。泸州老窖2021年开始业绩增速明显快于五粮液等同行,发展过快必有妖

(1)这几年五粮液有点“佛系”。作为同是浓香老大的泸州老窖,是有一定受益的

(2)2016年之前泸州老窖未新建任何固态酒酒窖(1997、2002倒是弄了一些液态酒、果酒等配酒的酒窖)。直到2016年泸州老窖才奋起直追扩产能。2020年之前,泸州老窖只有3万吨基酒产能,这个产能明显跟泸州老窖的品牌底蕴匹配不上。瓶颈卡在产能上。2021年后,新建的产能陆续释放,为一线的销售提供了充足的子弹,压制的势能迅速爆发。

但投资者也要注意,上述因素有一定的“偶然”成分。例如五粮液比较佛系这一点,今年就不一样了。今年泸州老窖有点难受,其中一个原因是今年五粮液普5控量,1618、低度酒等承担放量的任务。在宴会市场上,1618等对1573造成一定的压制。

也就是说,泸州老窖这几年的增速,有合理性,也有“偶然性”。未来不见得有“持续性”。但不能说增长的快了,就是“有妖”,就是造假。

2017年-2023年,泸州老窖每年年末的存货价值分别为:28.12、32.3、36.41、46.96、72.78、98.41、116.2亿。从2020年起,泸州老窖的存货飞速上升,也被媒体作为老窖滞销的铁证

这种就是典型的学财报,学一半,把脑袋学废了的后果。滞销会导致存货增加,但存货增加不能反推出滞销。存货增加是滞销的必要条件而不是充分条件。只有“存货大幅增加、营收大幅度减少”,才是滞销的表现。泸州老窖是两者都大幅度增加,两者大幅度增加是产销两旺的表现。

前面已经说过了,泸州老窖2016年起奋起直追扩产能,启动了18万吨级基酒产能扩张,相比原来的3万吨产能,简直是天壤之别

(1)2016年启动的酿酒工程技改项目1期7000个窖池,3.5万吨,计划2020年12月完工。同时披露还有个2期项目计划2025年完工

(2)2019年启动的酿酒工程技改项目2期6.5万吨募资。2016和2019这两期合计10万吨基酒(2~2.2万口窖池),但同时披露工程已经完成88%(已经提前偷跑),原计划2025年完成,调整为计划2020年12月完成

(3)2022年,启动智能酿造技改项目1期,8万固态基酒产能,2026年竣工

2016年第一期工程,从2020年开始逐步落地。但熟悉浓香的朋友都知道,浓香酒是极度依赖窖龄的。新酒窖的酒质跟老酒窖不可同日而语。

泸州老窖扩新产能,其初衷是利用新酒窖替换部分老酒窖,腾出老酒窖一些产能生产1573、特曲等中高端酒。但新酒窖品质达不到老酒窖怎么办,很简单,窖龄不足,在存储上下功夫。多存储2年,也足以窖龄不足的短板

证据6:泸州老窖是泸州银行的大股东,泸州老窖通过泸州银行拼命放贷给经销商,拉高业绩

泸州老窖持有泸州银行接近16%的股份,是泸州银行的第一大股东。但是,泸州银行是泸州老窖管理的吗?熟悉银行的投资者都知道,怎么可能。地方银行都是各个地方政府的钱袋子,最大的股东是地方国资委,都是地方一把手说了算。怎么可能归下面某个地方企业管理。地方一把手,也不可能为了一个下属企业,大规模做这些蝇营狗苟的事情。中国银行的审计是很严格的,银监会等盯得很紧,有什么大的利益驱动可以让人冒着坐牢的风险干这种事情。

所以,通过“开后门”,获得银行资金支持是几乎不可能的。那我们看看,通过正规渠道,是否可行。

华致酒行2024年中,存货29.53亿,相当于存货3.47个月(跟市场调研的各酒企渠道数据还挺接近的)

我们假设华致酒行老板特别仗义,想帮泸州老窖囤货。但是他的钱又不够了,看银行愿不愿意借给他。

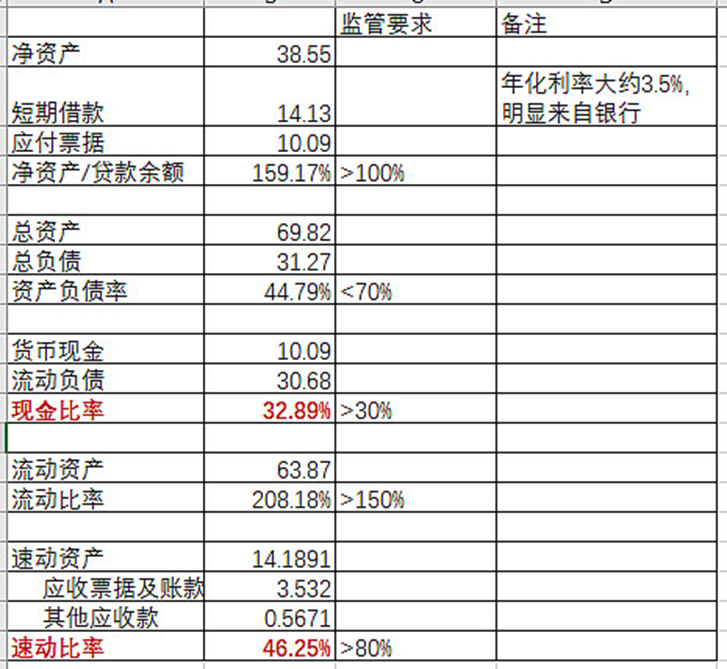

银行借钱给企业,也有一大堆财务指标标准(网页链接),文章里面要求14个指标,我们只看前面5条,后面太多懒得看了

(1)净资产与年末贷款余额比率必须大于100%;净资产与年末贷款余额比率=年末贷款余额/净资产*100%,净资产与年末贷款余额比率也称净资产负债率。

(3)流动比率在150%~200%较好;流动比率=流动资产额/流动负债*100%。

(4)速动比率在100%左右较好,对中小企业适当放宽,也应大于80%;速动比率=速动资产额/流动负债*100%;速动资产=货币资金+交易性金融资产+应收账款+应收票据=

可以很明显看出,华致酒行已经“捉襟见肘”,最重要是现金10.09亿,速冻资产14.19亿,而流动负债30.68亿,在考察流动性的两个指标“现金比率 ”、“速动比率”上,已经临界或者不达标。造成这种情况的根本原因是,华致酒行预付给各个酒厂的18.53亿元,酒厂已经把华致酒行的流动性抽走了2/3,华致酒行怎么可能还可以有足够的流动性放大自己的经营杠杆啊。

这种情况下,华致酒行很难再向银行扩大贷款的。如果是票据,银行要求松一些,也许可以再弄点,但也没多少空间了。

退一万步说,假设银行真的原因增加票据敞口(贷款敞口已经不可能了)。假设杠杆率3倍,华致酒行拿出自己现金5亿、从银行承兑汇票敞口增加15亿,华致酒行可以从泸州老窖再增加20亿的存货,帮泸州老窖多囤1个月不到的货。那这个时候,华致酒行账上只剩下5.09亿现金,基本上处于随时崩溃的边缘了。为了帮兄弟,把自己的命都要搭进去,可能吗?

华致酒行是上市公司,财务情况应该优于大部分其他经销商。华致酒行都扩不动杠杆,其他经销商可以吗?

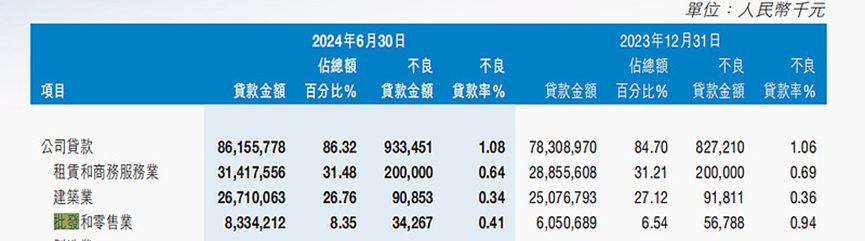

最后,我们再看看泸州银行2024年半年报的贷款。我们知道,如果泸州银行贷款给经销商,会分类到“批发与零售”这个类目上

2024年中,泸州银行该类目贷款总计83.3亿元。这些贷款是要贷给各行各业的,贷给泸州老窖渠道1/3 也就是30亿就顶天了。30亿,能撑起多大规模的渠道囤货呢?

最后再强调一点,经销商货物进出的银行授信,绝大部分情况下是票据,很少是贷款。

贷款是base on“项目”的。例如,以某楼盘为例,一个地产开发商1月~3月,通过信托10亿融资拿地,然后制定设计图纸计划上报住建局等,获得施工许可证。这个时候就可以向银行贷款了。那这份贷款计划书大概会是这样的:

3月:计划贷款11亿,其中10亿用于置换前期信托融资,1亿用于支付XXX建筑商

也就是说,一个项目,有开始时间、结束时间、项目各个时点的流水、回款计划……,然这份计划书要经过银行层层审核才最终通过。通过后,银行会严密监控资金去向与计划是否一致,银行的术语叫“贷后管理”,很严格的。

对于经销商,如果是买个仓库、搞个装修,可以向银行申请贷款。但对于日常的货物进出,上午进了1000件,下午卖了1200件,这种授信都是票据

票据很方便,对银行而言,本质上只是提供了担保,不占用银行资本金,不用占用资本充足率(前提是没有贴现或逾期),审批简洁。对于企业而言,不用利息,只有很低的手续费。

但是如果经销商突然大量使用票据敞口向泸州老窖支付货款,对应泸州老窖的上市公司的资产负债表上,会看到应收票据和应收账款融资这两个科目出现异常。但我们看到资产负债表,这两项只是比常态稍多,但没有到异常的地步。

泸州老窖的社会库存分为四级:消费者库存、小商库存、大商库存、总商库存。前三级库存是非常清晰的

(1)消费者库存:目前10年酒龄的国窖1573,回收价大概1100元出头,升值能力远比不上茅台,没有人会为了收藏升值保存

(2)小商库存:也就是各个烟酒店的终端库存。前面渠道调研信息也零星提到过了,现在是小商进货意愿最低的时候。一方面没钱,另外一方面是低价进货渠道多了,小商不用看大商脸色了。小商目前库存应该处于近几年非常低的水平。

(3)大商库存:也就是各个地区的大商。大商现在是比较痛苦的,厂家肯定要压货。各方面近期的调研,各种调研,泸州老窖的库存2.5~4个月不等,3个月是主流说法。而且不同调研之间的结论虽然有差异,但差异不大,说明调研数据是比较可靠的。白酒合理的库存是旺季1个月,淡季2个月。也就是说泸州老窖比往年淡季多发了一个月的货

(4)总商库存:这里的“总商”,泸州老窖把国窖、特曲、窖龄,分3个“总商”管理。例如“泸州老窖国窖酒类股份有限公司”这种(这里只讨论母公司层面,其子公司属于大商层面),很特殊。他们一方面负责老窖的深度分销(泸州老窖的营销人员基本挂在“总商”名下),另外也充当泸州老窖的库存的蓄水池。其库存也是目前泸州老窖渠道分析中最难分析的一环。

以“泸州老窖国窖酒类股份有限公司”为例,2015年成立,3.65亿注册资本。股东主要由各地大的经销商组成:

(1)董事长黄星耀,是泸州老窖和剑南春的经销商(同舟商贸有限公司),主要是湖南地区,持股9.5890%

(2)董事江月忠,河北保定经销商(乾坤福商贸有限公司),持股5.4795%

股东是各个经销商组成的,而且都是跟随泸州老窖多年的实力派,甚至很多参与了2006年泸州老窖为经销商配股,赚了很多钱。但是,“总商”的主管却是从泸州老窖空降的,基本上从上到下,都是泸州老窖说了算。泸州老窖目前大量高管,也是从“总商”调任的。

从“小人”的角度看,泸州老窖可以把货全塞到“总商”的库房里面。但还是绕不过两个问题:

(1)钱从哪里来。“总商”是由各个地区经销商组成,他们日子不好过,钱从哪里来。

(2)考核怎么算。市委考核泸州老窖的时候,如果老窖上市公司的销售数据和“总商”的销售数据背离,这考核怎么算?

假设从2015年以来,“泸州老窖国窖酒类股份有限公司”的资本金和国窖同步发展,那2023年资本金从3.65亿增长到了15亿的水平。常态下,再弄点票据啥的,估计能勉强支撑30亿的存货,也就是国窖大概1.5个月的“蓄水量”。极限情况下,再怎么使用各种财务伎俩,哪怕走在法律的边缘,也很难想象能再增加2个月,到3.5个月的蓄水量。

“大商”迫于压力,现在库存比常态多1个月。“总商”由于高管来自于老窖,迫于压力,可能比常态多更多一些,极限下多压2个月。那两者合计下来也就大概多压3个月的样子

明显泸州老窖渠道库存的确高了。但这种“高”是正常经营周期的影响,而不是各种鬼故事里面的造假掺水。而且,这种库存影响不大,最糟糕的情况就是3个月不发货,那整个库存就回到正常状态了。3个月不发货,对几乎永续经营的泸州来讲,内在价值有多少影响?

根据渠道的调研报告,有多份报告多指向泸州老窖是在2023年Q3或者Q4就开始有压货的行为。2023年底,渠道库存就比正常情况多了0.5~1个月的货。2024年上半年又挤一下,又多了1个多月。这种库存的增加,只是经营过程中的小波动而已,不足以对泸州老窖内在价值造成多大的冲击。

本文通篇都是基于利益、动机考虑。渠道商的利益是什么?管理层的利益是什么?层层剖析。刘淼的人品怎么样我不知道,刘淼是否敬业我也不知道。甚至刘淼的面相我觉得有点不善。但这些都无所谓,我知道:

(1)刘淼的身家性命,全在那28.81万泸州老窖股票上了。而泸州老窖只是占我个人资产的一小块。

(3)他从一毕业就去了泸州老窖,一生的荣光全部在泸州老窖上。而如果我判断错误,最多被网友讥笑我的分析错了而已。

想明白这些,就不需要互踩乱想了。他的利益点是和我一致的,且泸州老窖就是他的命。他有动力把企业经营好,没有动机乱搞业绩。他的所有决策,也是基于商业最优考虑的

刚跟泸州老窖投资者热线打了个电线、关于京东官方旗舰店原始信息:京东官方旗舰店直属泸州老窖股份公司,不属于销售公司。旗舰店的货是直接来自厂家,而不是经销商。线上和商超的货的渠道是相同的。京东的老货是因为推行五码合一,不同渠道间的货重新调整导致。个人点评:京东上的1573绝大部分都是2021年或则2022年初的,大家在商超看到老的1573,不用大惊小怪的。说明渠道调整的时候,五码合一推行后,很多原来计划发往烟酒渠道的货,改为线上或者商超。泸州老窖自己存了一批老的1573。2、关于“总商”原始信息:国窖酒类销售公司的母公司是没有库存的。泸州老窖的货是直接发给下面的经销商,不会发给母公司。我问“母公司是不是可能连仓库都没有”。对方回答是的。(先后同一个问题问了对方2次,都是相同的答复)个人点评:没啥好点评了,也是最重要最利好的信息,就看大家信不信了3、关于货架管理原始信息:为了保证酒体,泸州老窖内部有个叫货架期管理的制度,新的1573生产出来后,过了货架期以后才允许销售。国窖1573货架期6~8个月。货架期管理是这几年逐步开始推行的。个人点评:文章说了,烟酒店我看到一半的货是1年的。这个货架期+经销商库存期+终端库存期,跟这个时间对的上。4、烟酒店的其他老货原始信息:关于烟酒店还有另外一半的货,时间很杂。对方也不清楚原因,他认为是因为烟酒店的货比较杂导致个人点评:(1)烟酒店的货源的确非常杂,但很多老货,开放一点的老板会告诉你回收回来的,不开放的也不愿意告诉你(免得你担心货品又问题)。(2)之前分析还忽略了一点,如果我是烟酒店老板,老酒更好卖,那我是不是更愿意在展示区显眼的位置把老酒放出来。也就是,可能我只有少量老酒,但我会把老酒铺满展品区。

阿胶和白酒一样,消费者都是喜欢“老东西”,而且阿胶还有保质期要求(国家规定的),而白酒没有。所以白酒的货比阿胶更杂,时间更乱是很正常的。而1573还有五码切换、货架管理这些因素叠加影响,怎么可能让你看得到清一色非常漂亮的生产日期。也没有一点一个厂家或者渠道专家,能够把这些数据整得“严丝合缝”的。大方向的逻辑正确就可以了。

证券之星估值分析提示泸州老窖盈利能力优秀,未来营收成长性良好。综合基本面各维度看,股价偏低。更多

证券之星估值分析提示五 粮 液盈利能力优秀,未来营收成长性一般。综合基本面各维度看,股价偏低。更多

证券之星估值分析提示伊利股份盈利能力良好,未来营收成长性一般。综合基本面各维度看,股价偏低。更多

以上内容与证券之星立场无关。证券之星发布此内容的目的是传播更多详细的信息,证券之星对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关联的内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至,我们将安排核实处理。